북미 제재목 생산업체들은 생산 능력 영구적인 폐쇄, 급격히 증가하는 캐나다 관세, 잠재적 변형인 232조 관세가 합쳐져서 Smoot-Hawley 시대 이후 가장 파괴적인 무역 환경을 조성함에 따라 다층적인 도전에 직면해 있습니다. 이러한 변화는 팬데믹 이후 수요 재조정을 통해 시장이 계속 작동하는 동안 발생하고 있으며, 소비는 여전히 COVID 시대 최고치보다 약 9% 낮습니다.

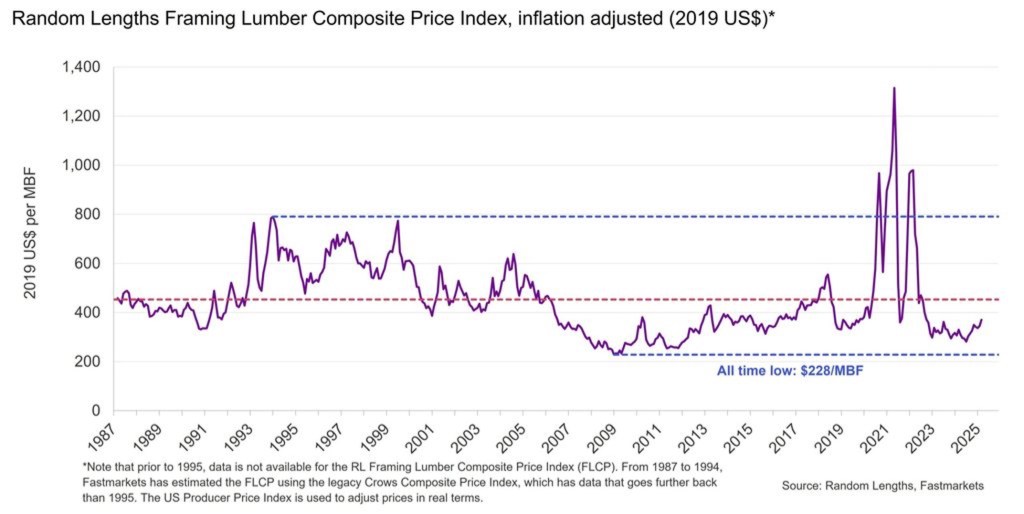

우리는 세계화로 인한 한 세기의 관세 인하를 말 그대로 상쇄할 수 있는 거대한 사건을 겪고 있다고 Fastmarkets의 목재 제품 담당 수석 경제학자인 Dustin Jalbert는 2025년 몬트리올 목재 컨벤션에서 별도로 열린 전망 발표에서 설명했습니다. 그리고 그는 가장 극단적인 관세 시나리오가 실현되지 않더라도 산업 비용 곡선은 근본적으로 변화하고 있다고 언급하였습니다. 그러나 더 넓은 경제가 지속적인 높은 주택 융자 금리와 함께 대규모 경기 침체에 진입하면 중요한 하방에 위험이 닥칩니다. 주택 수요가 경기 역행적 통화 정책 완화의 혜택을 받을 수 있는 일반적인 경기 침체와 달리, 중국과 기타 무역 파트너의 보복 조치는 채권 수익률을 계속 상승시킬 수 있습니다. 수요 파괴와 완강하게 높은 30년 만기 주택 융자 금리를 결합한 이 최악의 시나리오는 경제 약세 속에서 주택 경기를 자극하는 낮은 자금 조달 비용의 전형적인 완화판을 제거함으로써 업계의 어려움을 가중시킬 수 있습니다.

생산 용량 합리화

북미 제재목 산업은 전례 없는 생산량 합리화 과정을 거쳤으며, 2023년부터 2024년까지 약 5 billion board feet (BBF) 생산 용량의 제재소가 무기한 또는 영구히 폐쇄했습니다. 2023년 폐쇄는 주로 캐나다 British Columbia에 집중되었지만, 2024년의 3.2 BBF 생산 용량의 폐쇄는 는 지리적으로 더 분산되어 BC, 태평양 북서부, 심지어 전통적으로 탄력적인 미국 남부 전역의 운영에 영향을 미쳤습니다. Dustin Jalb는 올해는 완전히 사라진 한 해라고 말하면서 제 폰트를 계속 만지작거리며 슬라이드 하나에 모두 맞추기 위해 점점 더 작게 만들어야 하는 상황에서 용량을 줄이기 어려운 한 해라는 것을 알고 있다고 언급하였습니다. British Columbia의 생산량은 2017년 이후 거의 50%의 구조적 감소를 경험했으며, 연간 약 13 BBF에서 약 7 BBF로 감소했습니다. 이러한 붕괴는 산악 소나무 딱정벌레(mountain pine beetle) 전염병으로 인한 회복 가능한 목재 감소, 노숙림 (old-growth) 서식지 보호 정책으로 감소하는 연간 허용 한도(Annual Allowable Cut : AAC), 미국의 상계와 반덤핑 관세에 대한 지속적인 부담을 포함한 여러 요인이 복합적으로 작용한 결과입니다. 아마도 시장 관찰자들에게 가장 중요한 것은 2024년이 미국 남부의 지속적인 SYP 용량 확장에도 불구하고 북미에서 운영 가능한 제재소 생산 용량이 순감한 첫 해라는 점입니다. Fastmarkets은 이러한 순감 용량 감소가 2025년에 가속화될 것으로 예상하며, “공급 조정의 천천히 연소하는 황소 채찍”이 시스템 전반에 걸쳐 계속 작동하면서 2026년에도 순감 용량의 규모는 작지만 이런 하락 경향을 계속될 것이라고 예상합니다.

세 가지 위협: 관세, 섹션 232 및 IEEPA 관세

신흥 ‘트럼프 관세 2.0’ 환경은 북미 공급 패턴을 근본적으로 변화시킬 수 있는 다수의 잠재적으로 겹치는 무역 장벽을 도입합니다. 이제 산업계 참가자들은 정책 방안의 복잡한 거미줄을 탐색해야 합니다. :

- 행정 검토 6 (AR6) 관세 인상 : 캐나다 제재목에 대한 상계관세와 반덤핑 관세에 대한 여섯 번째 행정 검토는 2025년 여름까지 합산 비율을 14.4%에서 약 34.45%로 인상할 예정이라고 연방 공보(Federal Register)에 발표하였습니다. 특히 이러한 예치금 기반 관세는 이전 검토 기간의 소급 관세와 달리 캐나다 공장의 생산 비용에 직접적인 영향을 미칩니다. Dustin Jalbert는 약 30%로 예상했지만 34%는 더 가파르다고 관찰했습니다.

- 섹션 232 국가 안보 조사 : 2025년 3월 1일에 발표된 이 조사는 목재와 기타 임산물을 자동차, 철강, 알루미늄과 동등한 “전략 상품”으로 지정하였습니다. 상무부(Department of Commerce)는 조사를 완료하는 데 최대 270일이 걸리지만, Fastmarkets의 기본 시나리오는 2025년 2분기까지 25%의 관세를 부과할 것으로 예상하고 있습니다. 이전 관세 조치와 달리 이러한 관세는 유럽산 spruce와 라틴 아메리카산 제재목를 포함한 모든 비 미국 공급업체에 잠재적인 영향을 미칠 수 있습니다.

- 국제 비상 경제력법(IEEPA) 관세 : 3월에는 IEEPA에 따라 모든 캐나다와 멕시코 상품에 25%의 포괄적 관세가 잠시 시행되어 USMCA 준수로 간주되는 제재목과 판넬 제품이 분할되기 전에 즉각적인 가격 변동성이 발생했습니다. 이번 ‘해방의 날’ 에피소드는 무역 정책 발표에 대한 시장의 극도의 민감성을 강조했습니다.

- 상호 관세 검토 : 또 다른 별도의 트랙은 무역 흑자 규모가 크거나 미국 제품에 대한 기존 높은 관세를 부과하는 국가를 대상으로 180일 동안 잠재적인 ‘상호 관세’를 검토하는 것입니다. 현재 제재목과 판넬 제품은 제외되어 있지만, 이는 여전히 정책 와일드카드로 남아 있습니다.

이러한 조치의 복합적인 효과는 외국 공급업체의 계층화 된 비용 구조를 만들 수 있습니다. Dustin Jalbert는 그 공급이 없으면 시장은 명확하지 않을 것이라고 강조했습니다. 미국 소비는 수요 침체에도 불구하고 14 BBF의 수입 의존도를 갑자기 없앨 수 없습니다. 관세에 관세가 쌓인다면 미국 가격은 새로운 비용 바닥을 반영하여 상향 조정해야만 합니다.

북미 비용 곡선: 재구성과 계층화

관세 인상과 잠재적인 섹션 232 관세의 결합 효과는 북미 침엽수 제재목 변동 생산 비용 곡선을 극적으로 재편할 것입니다. Fastmarkets의 분석에 따르면 관세 34.45%만으로도 캐나다 모든 지역에서의 사업 경쟁력에 큰 영향을 미칠 것으로 예상됩니다. 2025년 2분기에 섹션 232 관세 25%가 추가된다면 비용 구조는 더욱 극적일 것입니다. Dustin Jalbert는 북미 여러 생산 지역(BC 내륙, 미국 남부, 미국 내륙, 퀘벡 등)에 대한 상세한 비용 곡선 분석을 진행하면서 이는 캐나다 공장들의 대차 대조표에 잠재적 자산임에도 불구하고 생산 비용을 효과적으로 증가시킬 것이라고 설명했습니다. 특히 BC 생산자들에게는 이러한 전망이 특히 어려운 것으로 보입니다. 무역 장벽을 넘어 구조적 목재 공급 제약으로 인해 회복 가능성이 계속 제한되고 있습니다. 산악 소나무 딱정벌레(Mountain pine beetle) 피해와 노숙림 보호와 보존에 대한 지방 정책 결정으로 인하여 이 지역의 원자재 가용성이 영구적으로 변화하고 있습니다. 연간 허용 한도(Annual Allowable Cut : AAC)는 계속 축소되고 있으며, 무역 장벽이 제거되더라도 지속될 수 있는 제약이 발생하고 있습니다. Ontario와 Quebec 공장 운영은 비용 곡선에서 약간 더 나은 위치에 있지만 미국 공장, 특히 미국 남부의 공장에 비해 마진 압축이 여전히 상당할 것입니다. 동부 캐나다 공장은 더 나은 원자재 가용성의 혜택을 받지만 서부 공장과 동일한 관세 압력에 여전히 취약합니다. 이 시나리오에서 흥미로운 구김살 중 하나는 캐나다와 유럽 공급업체 모두에 섹션 232 관세가 적용된다면, Fastmarkets의 분석에 따르면 캐나다 공장은 미국 시장에서 유럽 공급업체에 비해 상대적인 경쟁력을 확보할 수 있으며, 이는 잠재적으로 유럽 공급업체가 상대적으로 가장 짧은 혜택을 받을 수 있다고 합니다

“소나무로 중심”: SYP 시장 점유율 상승에는 대가가 따릅니다.

저비용 생산 지역으로 서의 미국 남부의 위치는 북미 제재목 생산의 구조적 변화를 계속 이끌고 있습니다. Fastmarkets에 따르면 Southern Yellow Pine의 총 생산에서 차지하는 비중은 꾸준히 증가해 왔으며, 이는 현재의 무역 조건 하에서 가속화될 것이라는 추세입니다. 1970년으로 거슬러 올라가는 데이터는 SYP가 어떻게 체계적으로 시장 점유율을 확보했는지를 보여줍니다. 처음에는 미국의 다른 생산 지역(서부 연안, 내륙)을 희생하면서 점유율을 확보하였고, 최근에는 캐나다 생산량 감소로 인하여 점유율을 확보했습니다. 그러나 이러한 ‘소나무로의 전환’은 마찰이 없었던 것은 아닙니다. 팬데믹 이후 시장에서는 Southern Yellow Pine이 Western SPF에 비하여 전례 없는 할인가로 거래되어 $150-$200/thousand board feet에 달하는 경우가 많았습니다. 이러한 할인은 수종 대체의 어려움과 팬데믹 이후 수요 재조정과 맞물려 남부에서 10년간의 생산 용량 확장으로 인한 공급 불균형을 모두 반영합니다. Southern Yellow Pine은 시장에 진입하기 위해 매수해야 했다고 Dustin Jalbert는 설명하며 역사적 관계의 와해를 보여주는 가격 상관 관계 데이터를 지적했습니다. SPF와 SYP 2X4 가격 사이의 장기 상관관계는 전통적으로 매우 긍정적인 값을 보였지만, 팬데믹 이후 분석에서는 통계적으로 유의미한 상관관계가 없는 다수의 기간을 보여줍니다. 이런 비상관관계는 생산자와 구매자 모두에게 위기 관리, 가격 책정 메커니즘, 재고 전략에 실질적인 영향을 미칩니다. 또한 고유한 가격 역학으로 점점 더 많이 운영되는 시장을 위한 전용 헤징 도구를 제공하면서 CME의 새로운 SYP 선물 계약의 개발 과정을 설명하였습니다. 이러한 어려움에도 불구하고 Fastmarkets의 분석에 따르면 공급 펀더멘털이 여전히 견고하기 때문에 SYP의 지속적인 상승 여력이 있음을 시사합니다. 광범위한 SYP 원자재 기반과 확립된 공급망 인프라는 특히 캐나다 공급이 관세와 구조적 원자재 제한으로 인해 제약을 받을 경우 남부 생산업체가 추가 시장 점유율을 높일 수 있는 유리한 위치에 있습니다.

수요 역학: 소비 대 “공장의 수요”

미국 제재목 소비는 연간 약 50 billion board feet (BBF)로 안정화되어 팬데믹 시대 최고치인 약 55 billion board feet (BBF)에서 약 9% 감소했습니다. 이는 생산자들에게 근본적인 도전 과제인데, COVID 최고치보다는 낮지만 팬데믹 이전 기준선보다는 다소 높은 ‘뉴 노멀’에 적응하는 것입니다. 주택 신축은 호황은 아니지만 금리 상승과 가용성 문제에도 불구하고 놀라울 정도로 탄력적인 상태를 유지하고 있습니다. 단독주택 건설은 더 큰 폭의 완화를 경험한 다가구 건설보다 안정적이었습니다.

FastMarkets가 추정하는 보수와 리모델링(R&R) 부문은 소비의 35-40%를 차지하여 침엽수 제재목의 최종 사용 카테고리 중 가장 큰 비중을 차지하고 있으며(제재목이 새로운 건설로 더 많이 왜곡되는 엔지니어링 목재 제품과 차별화됨) 혼합된 양상을 보여줍니다. 전문 계약업체 비즈니스는 비교적 안정적으로 유지되고 있는 반면, 팬데믹 시대의 정점을 찍었던 DIY 부문은 크게 후퇴했습니다. FastMarket의 독점적인 R&R 지수는 코로나 시대 최고치에서 이러한 조정을 확인시켜줍니다. 수요 전망에는 흥미로운 긴장감이 존재합니다. 관세 상승과 광범위한 경제 불확실성이 건설 경기에 역풍을 일으키는 반면, 잠재적인 금리 완화는 주택 구매의 부활을 이끌 수 있습니다. Dustin Jalbert는 8% 실업률로 가면 주택 구매에 약세가 될 수 있다고 지적하였지만, 현재 4.5%에서 5.5%로 상승하면 아마도 지금 당장 기준치에 근접할 것이며, 만약에 100 베이스 포인트의 금리 완화를 받으면 주택에 순익이 될 수 있습니다.

가동률과 마진 전망: 미국 우위 확보

생산 용량 감축과 안정적으로 완만하게 성장하는 수요의 결합은 2026년까지 산업계 가동률을 긴축하는 방향으로 나아가고 있습니다. Fastmarkets의 수요-생산 용량 비율 분석에 따르면 2025년에는 몇 년 만에 처음으로 시장 상황이 크게 긴축될 것으로 예상되며, 이러한 추세는 2026년까지 가속화될 것으로 예상됩니다. Fastmarkets의 방법론으로 측정된 2026년까지 가동률은 약 82%에 달할 수 있으며, 이는 균형 잡힌 시장 상황과 생산자의 판매력 향상과 관련된 역사적인 수준입니다. Dustin Jalbert는 이는 수요 가속화보다는 주로 공급 측면에 의해 주도되는 실제 시장 긴축을 나타낸다고 강조했습니다. 공장 마진에 미치는 영향은 지역마다 크게 다릅니다. 미국 생산자, 특히 남부 생산자의 경우 Fastmarkets은 2025년 말부터 시작하여 2026년까지 마진이 확대될 것으로 예상하고 있습니다. 그러나 캐나다 사업자들은 상당히 다른 궤도에 직면해 있으며, 특히 BC 내륙 생산자들은 관세 인상이 가동률 상승으로 인한 잠재적 이익을 소비함에 따라 마진 압축을 경험하고 있습니다. 선물 시장은 이미 무역 정책 전개에 극도로 민감한 반응을 보이고 있습니다. 3월 초 캐나다 상품에 대한 25% IEEPA 관세가 잠시 시행되었을 때 제재목 선물은 급등했지만 며칠 후 목재와 판넬이 USMCA 규정을 준수하는 분할을 받으면서 폭락했습니다. Dustin Jalbert는 정책 불확실성으로 인한 심한 변동성을 강조했습니다. 이러한 변동성은 구매자와 리스크 관리자에게 상당한 어려움을 야기합니다. 현금 시장은 정책 발표에 따른 선물 시장의 대응보다는 다소 덜 극적인 움직임을 보였지만, 가격 예시의 투기적 요소는 심화되어 재고 전략과 헤지 실행이 복잡해 졌습니다.

공급 격차 분석과 장기적인 영향

Fastmarkets의 분석은 즉각적인 시장 변동성을 넘어 완만한 수요 증가를 충족하기 위해 해결해야 할 근본적인 공급 격차를 지적합니다. Fastmarkets의 연구에서 강조한 구조적 주택 적자에 힘입어 2025년부터 2030년까지 미국 소비는 약 6 billion board feet 증가할 것으로 예상됩니다. 수입 의존도는 여전히 중요한 취약성으로 남아 있습니다. 현재 약 50 BBF 미국 소비의 약 14 BBF는 주로 캐나다(9-10 BBF)에서 수입되고 나머지는 유럽과 라틴 아메리카에서 수입됩니다. 수요가 침체되더라도 미국은 하루아침에 이 물량을 단순히 대체할 수 없으며, 무역 장벽이 높아지면 잠재적인 수급 불균형이 발생할 수 있습니다. 유럽 공급업체들은 이러한 환경에서 특히 불확실성에 직면해 있습니다. 2014년 이후 유럽산 spruce는 ‘반올림 오류’에서 2023년 정점에 도달했을 때 미국 시장 점유율의 약 4-5%까지 성장했습니다. 유럽 생산업체들은 자체적으로 원자재 문제를 겪고 있지만, 주요 위협은 경쟁력에 큰 영향을 미칠 수 있는 잠재적인 섹션 232 관세에서 비롯됩니다.

시장 참여자에게는 몇 가지 주요 요인을 모니터링해야 합니다. :

- USMCA 협상 : USMCA 재협상을 통해 캐나다와 멕시코 공급업체에 대한 잠재적인 범위와 시기는 시장 역학에 심각한 영향을 미칠 것입니다. Fastmarkets의 기본 시나리오는 2025년 하반기까지 어느 정도 완화될 것으로 가정하지만, 유럽 공급업체는 더 긴 기간의 관세에 직면할 수 있습니다.

- 금리 궤적 : 금리에 대한 주택 수요의 민감성은 2025년-2026년 금리가 완화되면 수요가 다시 증가하여 수급 불균형이 가속화될 수 있습니다.

- 대체 경제학 : SYP는 시장 점유율을 계속 확보하고 있지만, 대체를 추진하는 데 필요한 상당한 가격 할인은 이러한 전환이 마찰이 없는 것은 아니라는 것을 시사합니다. 기술 사양, 처리 요구 사항, 지역 분포 패턴 모두 대체율에 영향을 미칩니다.

- 생산 용량 투자 결정 : 수요가 연간 약 1 BBF 증가할 것으로 예상되는 상황에서 구조적 부족을 피하기 위한 생산 용량 투자(주로 무역 장벽이 있는 미국)가 필수적일 것입니다. 그러나 최근 SYP의 공급 과잉은 신규 투자에 대한 열기를 완화할 수 있습니다.

이는 여러 면에서 이미 진행 중인 프로세스의 가속화일 뿐이고, 특히 남부에서 미국 생산자들의 지속적인 시장 점유율 상승을 언급하며 Dustin Jalbert는 결론지었습니다. 소나무로의 전환과 Southern Yellow Pine로의 대체는 수십 년 동안 일어나고 있지만 무역 정책은 이러한 전환 일정을 상당히 압박하고 있습니다. 이미 팬데믹으로 인한 가격 급등, 후속 조정, 지속적인 마진 압박을 견뎌낸 산업의 경우 북미 제재목 생산이 1930년대 이후 가장 심각한 정책적 충격에 대응하여 재조정됨에 따라 신흥 무역 환경은 추가 변동성, 그리고 잠재적으로 일부 기회를 약속합니다.